ファクタリングは資金調達方法の1つで、売掛債権を買い取ってもらってもらい本来の入金日よりも早く現金を得られます。

売掛債権の売却に必要なのが、請求書をはじめとした売掛金の証拠資料です。

提出資料はできるだけ少なく済ませたいところですが、実際は請求書のみでファクタリングは利用できません。

本記事では、ファクタリングの必要書類について以下の内容を解説。

- 請求書のみでファクタリングが利用できない理由

- 必要書類が少ないおすすめファクタリング会社8選

- 必要書類が少ないファクタリングを利用するメリット・デメリット

- 請求書のみファクタリングを利用したい人のためのQ&A

請求書のみでファクタリングできない理由のほか、少ない書類で利用できるファクタリング会社を紹介します。

書類が少ないファクタリングを探している人は参考にしましょう。

ファクタリングは請求書のみで利用できないのが一般的

ファクタリングは、売掛先が大手で信頼できる会社であっても請求書のみで利用できないのが一般的です。

利用の際は、少なくとも以下3つの書類を用意する必要があります。

- 身分証明書(法人なら代表者のもの)

- 銀行口座の取引履歴

- 請求書など売掛金の証拠資料

上記いずれか1つでも揃わなければ、少なくとも新規利用の申込者は審査に通りません。

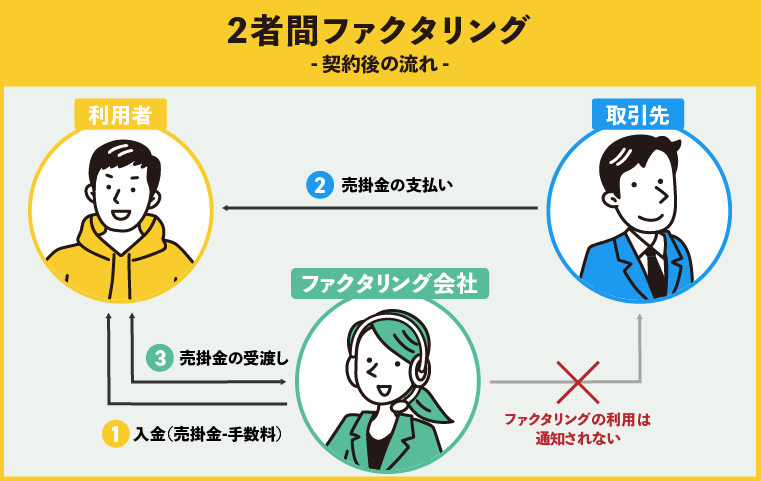

そもそもファクタリングとは?

ファクタリングとは売掛債権を売却して資金調達方法です。

ファクタリング会社は、買い取った売掛債権から一定の手数料を引いて利用者に振り込みます。

利用者は売掛先から入金があり次第、ファクタリング会社にお金を振り込んで取引完了です。

必要書類の少なさや入金スピードの早さを重視するなら、売掛先の会社に債権の売却を通知しない2社間ファクタリングを利用しましょう。

3社間ファクタリングは売掛先に債権の売却が通知され、売掛金の振込先は利用者ではなくファクタリング会社となるため時間がかかりがちです。

ファクタリングではどのような書類が必要?

ファクタリングは、申込者の資金繰りよりも売掛債権の信用力が重要視されます。

買い取った売掛債権は額面通りに入金があり、利用者からファクタリング会社に支払われなければ損するためです。

総合的な信用力を審査するために、利用者の決算書や登記簿謄本の提出を求めるケースも少なくありません。

一方で売掛債権があると分かれば、請求書以外の書類でファクタリング可能とする会社もあります。

- 請求書なしで代用できる書類

- 好条件でファクタリングしたいときに揃えたい書類

- リピーターなら例外的に請求書のみでファクタリングできる可能性がある

最低限必要な書類に加え、上記の内容についても分かりやすく解説しました。

身分証明書と入出金履歴の提出は最低限必要

ファクタリングを利用したいときは、請求書に加えて身分証明書と銀行口座の入出金履歴も用意しましょう。

身分証明書は、写真付き本人確認書類を指定するファクタリング会社が多いです。

- 運転免許証

- 運転経歴証明書

- マイナンバーカード

- 住民基本台帳カード

顔写真がない書類しか用意できない人は、申し込めるファクタリング会社が限られます。

提出できたとしても、健康保険証や住所記載欄がないパスポートは補足資料としてもう1点書類が必要です。

どの本人確認書類を提出するときも、有効期限内であるかも確認しましょう。

入出金履歴はすべての所有口座のものが必要なケースもある

銀行口座の入出金履歴は、メイン口座だけでなくすべての口座のものを用意できると審査でプラスにはたらきます。

どの口座でも、直近2~3か月程度の入出金履歴が必要となるのが一般的です。

紙の通帳がないネット銀行口座は、取引明細のスクリーンショットでも問題ありません。

入出金履歴が必要なのは、以下3つの理由があるためです。

- 実在する取引先であるか確認できる

- 継続して入金がある売掛先は信用度が上がる

- 同じ請求書を使って他でもファクタリングを行っていないかを確認

請求書単体ならいくらでも偽造できるため、ファクタリング会社は悪意ある利用者から架空債権を掴まされるリスクがあります。

実在する売掛債権であるかは、偽造が難しい銀行の入出金履歴で売掛先と入金額を確認するのが有効です。

同じ売掛先と継続した取引履歴があれば、相手が中小零細企業であっても入金への信頼度が上がります。

入出金履歴から、同じ売掛債権が二重譲渡されていないかも確認可能です。

より慎重に確認するファクタリング会社では、すべての口座の入出金履歴を必要書類としています。

請求書なしでも他の書類で利用できるファクタリングはある

請求書なしで、他の書類を売掛債権の資料にできるファクタリング会社もあります。

注文書や契約先とのメールや録音といった、できるだけ多くの証拠資料を揃えれば買取可能な売掛債権があると判断されやすいです。

請求書が手元にないときは、以下から用意できる書類があるか確認しましょう。

- 注文書

- 発注書

- 契約書

- 売掛先とのメール履歴

- 請求書発行サービスの管理画面

注文書や契約先とのやり取りなど、できるだけ多くの証拠資料を揃えれば買取可能な売掛債権があると判断されやすいです。

請求書が用意できないときは、他の証拠資料でも代用可能なファクタリング会社を選んで見積もりを依頼しましょう。

請求書発行前に資金調達を行える注文書ファクタリングもある

納品を待たずに仕事の受注段階で利用できる、注文書ファクタリングと呼ばれるサービスもあります。

入金のタイミングを大幅に早められるのが特徴で、支払いサイトが長い仕事を受注したときや、下請けに作業を依頼したいときに便利です。

注文書ファクタリングは本来よりも大幅に入金タイミングを早めるため、資金不足から今まで受注できなかった仕事も引き受けられます。

資金効率を良くして、業務拡大につなげたいときに利用を検討しましょう。

提出できる書類が多いほど好条件でファクタリングできる傾向

ファクタリングでは、提出できる書類が多いほど手数料率を低くしやすい傾向です。

取引履歴や請求書以外の売掛資料があると、買い取っても未入金リスクがない債権だと判断できます。

少ない必要書類で申し込めるファクタリングであっても、以下の中ですぐに用意できる書類があるなら積極的に提出しましょう。

- 決算報告書(確定申告書)

- 試算表

- 登記簿謄本

- 印鑑証明書

- 取引契約書など、売掛債権の証拠を補強する資料

必要書類が多いファクタリング会社では、決算報告書や登記簿謄本の提出が必須です。

決算報告書は2期分必要になるケースが多く、内容から税金滞納の有無や売掛先との取引量を確認します。

印鑑証明書は、対面契約や紙の書類を郵送するときに提出を求められやすいです。

請求書以外に、注文書や契約書といった売掛債権を補強する資料があるときは進んで提出しましょう。

リピーターで同じ売掛先なら例外的に請求書のみで利用できる可能性がある

すでにファクタリングの利用経験があり、再度同じ会社に同じ売掛先の債権を売却するなら請求書のみで利用できる可能性があります。

十分な信頼関係を築いている必要があるため、初めて利用するファクタリング会社で請求書のみの利用は不可能です。

売掛先は、零細企業よりも社会的に倒産や不払いのリスクが少ないと判断できる大手企業の請求書を選びましょう。

表立って請求書のみで利用可能とするファクタリング会社は警戒する

ファクタリングが請求書のみで利用できるのは例外的で、初めての利用者向けに「請求書のみでOK」と宣伝はしません。

手数料が高額だったり、万が一売掛先からの入金がなかったら利用者に請求したりする契約内容は悪徳業者の可能性が高いです。

新規利用で、請求書のみで契約できるファクタリングはないと考えましょう。

必要書類が少ないファクタリングおすすめ8社

請求書のみではないものの、必要書類が少ないおすすめファクタリングを8社厳選しました。

上記はいずれも必要書類が3点以内で済み、オンライン完結に対応しています。

以下から最も重視したいポイントを選んで、希望に合うファクタリング会社を選びましょう。

- 入金スピードが早い

- 手数料上限が低め

- 注文書ファクタリングができる

入金スピードは、最短10分から数日かかる会社まであります。

入金までの早さを重視したい人は、以下のファクタリング会社を選びましょう。

| ファクタリング会社 | 入金スピード |

|---|---|

| ペイトナー | 最短10分 |

| ラボル | 最短30分 |

| フリーナンス即日払い | 最短5分 ※会員登録から行う場合は2時間程度 |

急ぎでは必要なく手数料の安さを重視したい人は、以下のファクタリング会社を選んで提出書類を多めに揃えましょう。

| ファクタリング会社 | 手数料率 |

|---|---|

| 日本中小企業金融サポート機構 | 1.5%~ |

| ベストファクター | 2%~ |

売掛債権に関する資料が多いほど信頼度が上がり、手数料を安くできる可能性があります。

取引先に通知されても問題ないときは、3者間ファクタリングも利用可能です。

請求書が発行される前に資金調達を急ぎたいときは、発注書や注文書で代用できるファクタリング会社もあります。

- ビートレーディング

- 日本中小企業金融サポート機構

- ベストファクター

選ぶポイントから気になるファクタリング会社が見つかったら、詳細情報を確認しましょう。

QuQuMo(ククモ)は必要書類2点でオンライン完結契約

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細 |

| 入金スピード | 最短2時間 |

| 手数料 | 1%~ |

| 必要書類 | ・本人確認書類(免許証、パスポートなど) ・請求書 ・全口座の入出金明細3か月分 ※個人事業主のみ ・開業届または確定申告書 ・健康保険証 |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 不可 |

- 買取金額の上限・下限がなく幅広い事業主が利用できる

- 30分で見積もり完了、最短2時間で入金されオンライン完結可能

QuQuMo(ククモ)は審査での必要書類が2点で済み、面談不要のオンライン完結に対応しているファクタリング会社です。

買取金額は無制限で、法人・個人事業主どちらでも利用できます。

買取金額が大きい売掛債権は面談や多くの書類を求められがちですが、QuQuMoの審査で必要なのは請求書と3か月分の入出金明細のみ。

本人確認書類で会員登録後、必要書類をアップロードして30分待つと見積もりの結果が表示されます。

見積もり内容に納得できたら、電子契約サービスのクラウドサインを使ってオンライン契約が可能です。

まとまった金額の資金調達を希望しているけど、電話や書類の準備に時間をとられたくない経営者はQuQuMoを選びましょう。

なお、個人事業主は提出書類が増えるものの、すぐに用意できるものばかりのため負担は大きくありません。

ラボルは新規取引先の請求書でもファクタリングが利用できる

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細 |

| 入金スピード | 最短30分 |

| 手数料 | 10%固定 |

| 必要書類 | ・顔写真付き本人確認書類 ・買い取りを希望する債権の証拠資料 ・直近3ヶ月分または6ヶ月分の入出金履歴 |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 可能 |

- 請求書以外の証拠資料でもOK

- 審査が完了したら24時間365日どのタイミングでも入金可能

ラボルは利用にあたって柔軟な対応が期待できるファクタリング会社で、新規取引先の請求書も買取可能です。

独立直後で審査資料が少ない事業主でも利用でき、請求書がなくてもさまざまな資料を売掛債権の証拠として提出できます。

証拠資料となる書類

・取引先担当者が請求内容を了承していることが分かるメッセージ

・押印済みの発注書、契約書、支払通知書

・Webの請求書発行システムの管理画面

・請求書に記載されている取引先からの入金履歴

引用元:ラボル

取引先とのやり取り履歴は、メールだけでなくSlackやChatworkといったメッセージアプリも有効です。

請求書発行システムの管理画面も証拠資料にできるため、オンライン上のみでやり取りする取引相手の売掛債権も利用できます。

証拠資料は多いほど審査で有利になるため、できる限り多く集めましょう。

買取金額は1万円からと少額の取引がメインの個人事業主でも利用しやすいです。

審査完了後は銀行の営業時間に関わらずすぐに入金が実行され、最短30分の資金調達も可能。

柔軟な審査と入金スピードの早さのどちらも欲しい人は、ラボルを利用しましょう。

ビートレーディングは注文書があれば請求書なしのファクタリングも可能

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細 |

| 入金スピード | 最短2時間 ※300万円未満は最短50分 |

| 手数料 | 2社間:4%~ 3社間:2%~ |

| 必要書類 | ・本人確認書類 ・直近2か月分の入出金履歴 ・売掛金に関する書類・データ |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 可能 ※注文書ファクタリングも可能 |

- 入出金履歴は2か月分でOK

- 請求書なしで売掛金に関するデータが揃えばファクタリング可能

ビートレーディングは必要書類が揃えやすいファクタリング会社で、請求書なしでも売掛債権の買い取りが可能です。

請求書が手元にないときは、注文書や契約書のほか作業内容が分かる資料も用意しましょう。

作業の予定表や工程表のほか、日報も資料として有効です。

入出金履歴は2か月分と短めで提出しやすく、より審査を有利に進めたい人はメイン口座以外の履歴も提出すると審査通過率が上がります。

注文書ファクタリングにも対応しており、最大で180日も入金を前倒しにできるのが大きな特徴。

仕事を受注した段階で資金調達ができるため、支払いサイトが長く受注した案件の進行中に資金不足が起きるのを防げます。

書類準備の手間が少ない、柔軟な資金調達を希望する人はビートレーディングに見積もりを依頼しましょう。

ペイトナーは個人事業主も利用できて最短10分の即日入金に対応

| 項目 | 詳細 |

|---|---|

| 入金スピード | 最短10分 |

| 手数料 | 10%固定 |

| 必要書類 | ・顔写真付き本人確認書類 ・直近3か月分の入出金履歴 ・請求金額・支払期日が確定済みの請求書 |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 場合に応じて可能 |

- 売掛主が個人事業主の債権も買取対象

- 手数料は10%固定だから費用が明確で分かりやすい

ペイトナーは個人事業主・フリーランス向けのファクタリングで、AI審査の導入で最短10分入金を実現。

審査資料は請求書と入出金履歴のみで、決算書や事業計画書の提出不要で手続きが簡単です。

審査結果の通知とともに入金が実行されるため、時間のロスがなくすぐに資金調達ができます。

買取金額が最大でも150万円(初回30万円)までと少額債権に限定しており、取引先が個人事業主の売掛債権も買取対象なのも特徴の1つ。

最低買取額は1万円からと少額から利用でき、手数料率は10%固定のため費用が予想より高額になる心配はありません。

小口の取引相手が多いフリーランスや、少額だけファクタリングで資金調達したい人はペイトナーを選びましょう。

フリーナンス即日払いはフリーランス向けサポートが充実

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細 |

| 入金スピード | 最短5分 ※会員登録に120分程度 |

| 手数料 | 3%~10% |

| 必要書類 | ・写真付き本人確認書類 ・直近3か月分の入出金履歴 ・請求書 ・証拠資料(任意) |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 不可 |

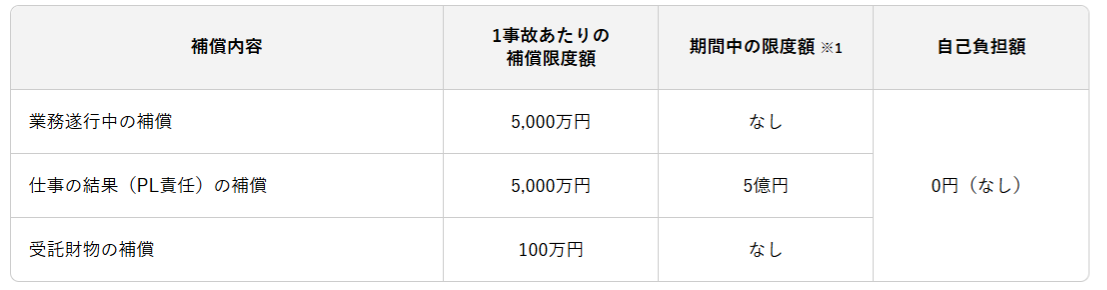

- 年会費無料会員でも最高5,000万円の事故補償がある

- 利用するほど与信スコアが上がり手数料率を下げられる

フリーナンスは、フリーランス向けのサポート体制が充実しているファクタリングサービスです。

ファクタリングは証拠資料を揃えるほど審査に通りやすく、手数料を抑えられる可能性があります。

- 請求書の送付が確認できる資料

- 取引先とのやり取りメール

- 契約書・発注書

すべてを提出する必要はありませんが、証拠資料が多いほど審査時間が短くなり資金調達できる可能性も高くなります。

準備が面倒な書類はなく、取引先とのやり取りメールを転送したり契約に関わる書類を提出するだけです。

すぐに用意できる書類ばかりのため、追加で送るよう求められる前に最初の段階で提出を済ませましょう。

ファクタリングはフリーナンスの会員向けサービスの1つで、会員登録により以下のサービスが年会費無料で付帯します。

- 収納代行用の専用口座を屋号で開設

- 業務上のトラブルに対応するあんしん補償Basic

専用口座への入金やファクタリングの利用で、フリーナンス内での与信スコアがアップすれば手数料率を下げられます。

あんしん補償Basicは、フリーランスに起きる万が一のトラブルに対して補償金が出るサービスです。

飲食店経営での食中毒や備品の損壊に対応し、最大5,000万円の補償金が出ます。

著作権侵害や納期遅れといった自身のミスが起因の損害にも対応したいときは、月額490円のレギュラープランに加入しましょう。

フリーランスの活動に対してお金の面で総合的なサポートを求めるなら、フリーナンスに会員登録を行いましょう。

トップ・マネジメントは請求書発行前にファクタリングできる

| 項目 | 詳細 |

|---|---|

| 入金スピード | 最短即日 ※現金手渡しも可能 |

| 手数料 | 3.5%~12.5% |

| 必要書類 | ・本人確認書類 ・請求書(条件を満たせば見積書・受注書・発注書でも可) ・直近7か月の入出金明細 ・昨年度の決算書 |

| 利用対象 | 法人・個人事業主 |

| 請求書なし | 設立半年以上の月商500万円以上の法人のみ可能 |

- 見積書の段階でもファクタリングで最大1億円まで資金調達ができる

- コンサルティングサービスもあり資金繰りについて相談できる

トップ・マネジメントでは、設立半年以上で月商500万円以上の法人限定で請求書なしのファクタリングが可能です。

請求書の代わりに、以下いずれかの書類を用意しましょう。

- 見積書

- 受注書

- 発注書

まだ見積書だけの段階で、仕事が始まっていない状態でも利用可能です。

金額が大きい資金調達も、Zoomを使ったオンライン面談で日本全国どこからでも申し込めます。

審査は最短30分で完了し、当日中の入金にも対応。

支払日が迫っていて資金調達を急ぎたいときでも、手元にある見積書や受注書でファクタリングが可能です。

トップ・マネジメントはさまざまなファクタリングサービスを提供しており、4万社以上と取引があり実績も豊富。

営業担当者はホームページ上で公開されており、資金調達に関するコンサルティングサービスも行っています。

ファクタリング以外でも、会社の運営資金についてトータルでサポートを受けたい法人企業はトップ・マネジメントを選びましょう。

日本中小企業金融サポート機構は請求書と入出金履歴ですぐに審査開始

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細 |

| 入金スピード | 最短3時間 |

| 手数料 | 1.5%~ |

| 必要書類 | 本人確認書類 直近3か月の入出金明細 売掛金に関する書類(請求書、契約書、注文書など) |

| 利用対象 | 法人・個人事業主 |

| 請求書なし | 可能 |

- 非営利型のファクタリングサービスだから手数料率が低め

- 契約金額は3万円から2億円まで幅広い実績あり

日本中小企業金融サポート機構は、売掛金に関する書類と入出金明細があればすぐに審査が受けられ、最短30分で完了します。

契約書や注文書で売掛債権があると証明できれば、請求書がなくてもファクタリングは利用可能です。

決算書類や登記簿謄本を必要としないため、申し込むまでの手間がかかりません。

通常必要書類が少ないファクタリングは手数料が高めの傾向ですが、日本中小企業金融サポート機構は1.5%からと低めの水準。

非営利団体の一般社団法人が運営するファクタリングのため、最小限のコストで資金調達が可能です。

より低い手数料率で利用したいときは、取引先に通知がいく3者間ファクタリングも選べます。

ファクタリングのほか、助成金や補助金を活用した資金調達など幅広い経営支援を行っているのも日本中小企業金融サポート機構の特徴。

ファクタリングにも実績ある専任スタッフが対応するため、資金調達の不安や疑問点の解決も期待できます。

なるべく低い手数料で契約したい人や、他の資金調達方法も検討したい人は日本中小企業金融サポート機構を選びましょう。

ベストファクターは利用者の60%が即日振込を実現

| 項目 | 詳細 |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 2%~ ※注文書ファクタリングは5%~ |

| 必要書類 | 本人確認書類 直近3か月の入出金明細 請求書・見積書・契約書 ※注文書ファクタリングは注文書または発注書 |

| 利用対象 | 法人、個人事業主 |

| 請求書なし | 可能 ※注文書ファクタリングとして利用 |

- 簡易診断シミュレーターを使えば30秒で手数料が診断できる

- 注文書ファクタリングで最大180日入金を早められる

ベストファクターは、手数料2%からと低めの水準ながら24時間以内の即日振込も可能です。

ホームページ上では前月の買取実績を公表されていて、ファクタリング会社を選ぶときの参考にできます。

2025年8月は約60%が即日入金を実現し、買取金額は15万円から3,600万円と幅広い資金ニーズに対応。

申込者のうち約88%がファクタリングでの資金調達を実現していて、審査に通るか不安な人にも向いています。

ベストファクターには申込前でも利用できる簡易診断シミュレーターがあり、入力後30秒程度で審査通過の可否や手数料率の目安も判明。

審査待ちの時間をできるだけ短縮したい人に向いているファクタリングサービスです。

一般的な請求書ファクタリングに加え、請求書なしで利用できる注文書ファクタリングが選べるのも大きなメリット。

仕事を受注した段階で提出できる書類が少なくても、注文書や発注書で最大180日も入金を早められます。

書類が足りず他で申し込めなかった人や、支払いサイトが長い仕事を引き受けたときは、ベストファクターに見積もりを依頼しましょう。

必要書類が少ないファクタリングを利用するメリットは2つ

必要書類が少ないファクタリングは、忙しい事業主でも余計な手間や時間をかけずに申し込めるのが特徴です。

- 書類の用意や面談に時間をかけずに済む

- 書類が少ないと審査時間が短い傾向

必要書類が多いファクタリングは、事業計画書や登記簿謄本といったすぐに用意できない書類の提出を求められます。

書類が少ないファクタリングは人ではなくAIが審査を行い、即日入金が可能なほど手続きがスピーディーなケースも多いです。

準備が少なくオンライン完結に対応できて手間がかからない

必要書類が少ないファクタリングは、申し込むまでの準備に時間がかかりません。

請求書や注文書は最近のものを使うため、探す手間はなくすぐに用意できます。

入出金履歴は紙通帳をスマホカメラで撮影したり、Web上の明細をスクリーンショットしたりと準備は簡単です。

撮影したデータはアップロードやメールで提出できるため、コピーをとる手間も省けます。

登記簿謄本や事業計画書は準備するのが面倒で、仕事で忙しいときに時間を割かれるのがストレスに感じやすいです。

オンライン完結なら面談時間の確保や予約も必要なし

直接面談する必要がなく、オンライン完結に対応しているのも書類が少ないファクタリングの特徴です。

面談のために時間を確保する必要がなく、事務的な手続きだけで資金調達できます。

もし確認が必要になっても電話やリモートでの面談となるため、直接来店する必要はありません。

審査時間が短く手続きもスピーディーだから即日入金に対応できる

必要書類が少ないファクタリングは、チェック項目が少なかったりAI審査を導入していたりして入金までがスピーディーです。

大半が即日入金に対応しており、混みあっていなければ1時間以内に審査が終わるケースも少なくありません。

例えばペイトナーはAI審査を導入し、最短10分で入金と急ぎの資金調達にも対応可能です。

書類が多いと確認を要する項目が増え、担当者が1つずつ目を通して審査通過の可否を判断するため時間がかかります。

用意できる書類はなるべく多く提出するのが即日入金のコツ

必要書類が請求書と入出金明細だけのファクタリングでも、他に売掛債権に関わる資料があれば積極的に提出しましょう。

売掛金が確実に入金され、ファクタリング会社が損をしないと判断できる資料が多いと審査に通りやすい傾向です。

判断に迷うときは追加資料を要求されて審査完了まで時間がかかったり、審査に落ちやすくなったりします。

注文書や取引先とのメール内容は比較的用意しやすい資料なので、ひと手間かけて提出して資金調達を実現しましょう。

書類が少ないファクタリングにはデメリットや注意点もある

必要書類が少ないファクタリングはデメリットや注意したいポイントもあります。

- 書類が少ないほど手数料は高い傾向

- 審査が厳しくなりやすい

- 信用できるファクタリング会社を選ぶ必要がある

審査が早く少ない必要書類で済むファクタリングは、手数料は高くなりやすい傾向です。

審査項目が少ないほど売掛金が回収できると判断する情報が不足しがちで、厳しく審査されます。

とにかく早くお金が必要だからと、よく調べないままファクタリングを探すと悪徳業者に引っ掛かる可能性も。

デメリットを回避する方法も紹介するので、注意点をよく理解してからファクタリングを利用しましょう。

提出書類が多いファクタリングよりも手数料が高くなりがち

手間の少なさや入金スピードを重視したファクタリングは手数料が高くなりやすいです。

手数料率の下限しか記載がないファクタリング会社に申し込むと、想定以上に高額な審査結果が出るケースもあります。

手数料に対して不安がある人は、以下から自分に合う対策を行いましょう。

- 手数料固定のファクタリング会社を選ぶ

- 提出書類を増やす

- 3者間ファクタリングで資金調達を行う

- リピート顧客になる

最初から手数料を明示しているファクタリング会社を選べば、あらかじめ費用が明確で審査結果に不満を持ちにくいです。

以下はいずれも手数料10%固定で、審査結果が分かると同時に入金も実行されてスピーディーに資金調達できます。

- ラボル

- ペイトナー

売掛債権に関する資料や申込者の経営状態について、なるべく多くの資料を提出しても手数料は下がる可能性があります。

どれだけ下がったのか分かりにくいため、複数の会社で相見積もりをとって比較しましょう。

手数料をできるだけ低くしたいときは、3社間ファクタリングの利用も要検討です。

取引先にファクタリング利用が通知されるデメリットはあるものの、オンライン完結で一般的な2者間よりも手数料は低めです。

手続きに時間がかかるため、即日入金を希望するときは向いていません。

何度も同じファクタリング会社で同じ売掛先を利用すると、信用度が上がって手数料が下がる可能性もあります。

例えばフリーナンス即日払いは独自の信用スコアがあり、利用するほど手数料率が低くなりやすいです。

与信調査が十分にできない売掛先の請求書は審査に通るのが厳しい

必要書類が少ないファクタリングは、最小限項目で売掛債権買い取りの可否を決めるため、審査基準が厳しくなりがちです。

ファクタリングは申込者よりも取引先の信用度を重視します。

情報が少ない零細企業の売掛債権は、本当に資金が回収できるのか判断がつかず審査に落ちやすい傾向です。

個人事業主が相手の請求書は取扱不可とする会社も少なくありません。

零細企業や個人が主な取引相手だと、ファクタリングは利用しにくいです。

売掛先からの入金履歴や受注した仕事内容など、資料として提出して信用度を上げましょう。

実績面から信用できるファクタリング業者を選ぶ

ファクタリングの利用そのものに不安があるときは、実績面で信用できる会社を選びましょう。

ファクタリング会社の運営は、貸金業者と違って金融庁の許可はいらないため悪徳業者が紛れやすいです。

本人確認や銀行の入出金履歴が不要だったり、審査なし即日入金と宣伝していたりするファクタリングは利用を避けましょう。

通常のファクタリングは、売掛先の入金がなかったり倒産したりしても入金済のお金を返すよう求めません。

違法性のないファクタリング会社は、未入金による損失を出さないために必要書類で慎重に審査を行います。

手数料が高過ぎるファクタリングは闇金の可能性あり

以下に該当するファクタリング会社は闇金の可能性があるため、利用してはいけません。

- 買取金額が請求書の額面よりも大幅に低い

- 契約書面に売買契約の文字がない

- 入金後の支払いを分割払い可能としている

参照元:金融庁

ファクタリングの手数料は、高くても20%以内におさまるケースが大半です。

見積もりを依頼して買取金額が額面の半額しかなかったり、手数料が20%を超えていたりしたら利用を断りましょう。

ファクタリングは売掛債権を買い取るサービスのため、売買契約が必要です。

売買債権を担保にした、お金を貸すサービスではありません。

支払いを分割払いにできるのは、金融庁や自治体から運営許可を得た貸金業者のみです。

ファクタリング会社は貸金業者の許可を持っているケースが少なく、分割払いを提案する業者は闇金の可能性があります。

違法業者に関わらないためにも、会社の実績を確認してから申し込みに進みましょう。

請求書のみファクタリングを利用したい人のよくあるQ&A

請求書のみでファクタリングを利用したい人の、よくある質問をまとめました。

- 事業規模が小さい個人事業主なら通帳なしでもOK?

- ビジネスローンや銀行融資よりも甘い審査で借りられる?

- 同じ請求書で複数のファクタリングは利用できる?

- 副業している個人もファクタリングは利用可能?

提出できる通帳がない、取引先との履歴がないといった理由があっても、基本的に通帳なしでファクタリングの利用はできません。

ファクタリングは融資と違いお金を借りるサービスではないため、審査項目は貸金業者と大きく異なります。

同じ請求書で複数のファクタリングはできるのか、個人の副業でも利用できるのかについても解説しました。

個人事業主なら通帳なしでファクタリングできる?

事業を立ち上げて間もない個人事業主であっても、通帳や入出金履歴なしでもファクタリングは不可能と考えましょう。

通帳の入出金履歴からは、取引先からの入金歴だけでなく重複してファクタリングを利用していないかのチェックも兼ねています。

紙の通帳がなくても、Web上の入出金履歴を撮影した画像があれば問題ありません。

必要な月数分が用意できないときは、ファクタリング会社に相談しましょう。

請求書ファクタリングはビジネスローンより審査が甘い?

請求書ファクタリングは、申込者の信用情報を確認せずビジネスローンとは審査対象が全く異なります。

審査が甘いかは一概に判断できません。

ファクタリングで重視するのは、売掛先の信用度と請求書の信頼性です。

確実に入金する売掛先で、間違いなく存在する請求書だと判断できれば、審査に通る可能性が高くなります。

同じ請求書で重複してファクタリングを利用したらどうなる?

同じ請求書で複数のファクタリングを利用するのは二重譲渡となり、詐欺罪や横領罪に問われる可能性があります。

重複してファクタリングを利用すると、請求書の入金日に重複した数だけ送金が必要で、期日内に送金できない可能性が高いです。

二重譲渡が発覚すれば会社の信用を失うだけでなく、今後ファクタリングサービスの利用は難しくなります。

法律違反行為となるため、決して二重譲渡を行ってはいけません。

副業をしている個人でも請求書があればファクタリングは利用できる?

副業の請求書であっても、ファクタリング会社によっては利用できる可能性があります。

個人事業主も利用できるファクタリング会社を選び、信用度の高い取引先の請求書を用意しましょう。

個人事業主がファクタリングを利用するときは、開業届や確定申告書の提出を求められるケースもあります。

副業の規模的に利用できるか怪しいときは、ファクタリング会社に相談してから申し込みましょう。

業務IT化

業務IT化 採用・研修

採用・研修 売上向上

売上向上 資金確保(士業活用)

資金確保(士業活用) 依頼ボックス

依頼ボックス 取材・提携依頼

取材・提携依頼 お問い合わせ

お問い合わせ ログイン(新規登録)

ログイン(新規登録)